当前市场环境下,追求绝对收益的股债混合型基金成为投资者关注的品类。一方面,这类基金以债券投资为主,能在权益资产表现欠佳的背景下抓住债市机会,为组合提供相对稳健的收益。另一方面,产品保留有股票和可转债配置的权利,也能在权益市场有行情时积极把握机会。其中,历史收益稳健、性价比突出的产品格外值得关注。

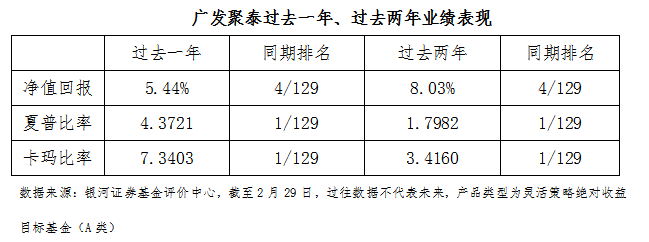

广发聚泰混合就是其中之一。银河证券数据显示,截至2月29日,广发聚泰混合(A类001355;C类001356)过去一年、过去两年的净值增长率分别为5.44%和8.03%,均在129只同类基金中排名第4,夏普比率和卡玛比率同期也在129只灵活策略绝对收益目标基金(A类)中排名第1。

图片来源于网络,如有侵权,请联系删除

广发聚泰混合成立于2015年6月8日,现任基金经理宋倩倩自2021年9月以来管理该产品至今。根据招募说明书,基金资产投资于股票、权证等权益类金融工具的比例不得超过30%;同时,债券等固定收益类金融工具占基金资产的比例不得低于70%。

从基金定期报告披露的历史持仓看,广发聚泰自宋倩倩管理以来,债券投资占比始终保持在95%以上。对债券资产进一步分析,基金以高等级中短久期信用债作为底仓配置,搭配利率交易和可转债构建组合。过去三年,基金经理会结合市场环境调整债券类属资产配置。

例如2022年四季度,受防疫政策、地产政策放松、理财赎回等因素影响,债市先后经历了资产端和负债端的双重冲击。从定期报告的持仓来看,基金经理对基金资产配置中的可转债进行了清仓处理。

对于这一操作,基金经理在基金2022年四季报中表示,“组合基于过往熟悉的资产端分析进行了防范利差走阔的持仓结构安排,一定程度上规避了前期的资产端冲击”“在信用利差大幅走阔后,组合降低了转债仓位并置换为更有性价比的中短久期高等级信用债”。

此后至今的一年时间里,定期报告显示,广发聚泰没有再配置可转债。在最新一期的定期报告(2023年四季报)中,基金经理表示,组合将密切关注市场流动性情况,跟踪政策动向,灵活调节久期与杠杆,增厚组合收益,对于转债等风险资产仓位继续保持观望,等待右侧机会。

推荐阅读:

Sora诱使部分基金经理大举换赛道 德邦鑫星净值异动,或弃医药转投AI

清明小长假“躺赚”攻略出炉,鹏扬30年国债ETF(511090)上涨0.11%

头部效应席卷各行各业,乌鸡还能变凤凰?公募大佬说......

专题推荐: